Nel mercato immobiliare capita spesso che la stessa proprietà venga valutata in modo molto diverso a seconda di chi la osserva. Un immobile può avere un prezzo di mercato apparentemente corretto, ma risultare poco interessante per un investitore. Al contrario, un asset considerato “caro” può rivelarsi estremamente attrattivo per chi adotta una logica di investimento strutturata.

Da qui nasce una domanda cruciale: qual è la differenza tra valore di mercato e valore per un investitore? Comprendere questa distinzione è fondamentale per prendere decisioni consapevoli, evitare errori di valutazione e costruire operazioni immobiliari realmente efficaci nel tempo.

Che cos’è il valore di mercato

Il valore di mercato rappresenta il prezzo al quale un immobile può essere scambiato in un determinato momento, in condizioni normali di mercato, tra un venditore e un acquirente informati e non forzati.

In genere, il valore di mercato si basa su:

- comparazione con transazioni simili

- prezzi richiesti e conclusi nella stessa area

- caratteristiche fisiche dell’immobile

- stato manutentivo

- dinamiche locali di domanda e offerta

È un valore utile per fotografare il presente, ma non racconta necessariamente il potenziale futuro dell’asset.

I limiti del valore di mercato

Il valore di mercato presenta alcuni limiti strutturali, soprattutto se utilizzato come unico parametro decisionale:

- è fortemente legato al momento storico

- non considera strategie di valorizzazione

- non tiene conto delle specificità dell’investitore

- non misura il rischio in modo approfondito

- non valuta l’evoluzione dei flussi di cassa

Per questo motivo, basarsi esclusivamente sul valore di mercato può portare a scelte inefficienti o conservative.

Che cos’è il valore per un investitore

Il valore per un investitore è un concetto diverso e più evoluto.

Rappresenta quanto un immobile vale per uno specifico investitore, in funzione dei suoi obiettivi, del suo profilo di rischio e della strategia adottata.

Questo valore dipende da:

- rendimento atteso

- stabilità del reddito

- durata e qualità dei contratti

- potenziale di valorizzazione

- capex futuri

- scenario di uscita (exit)

In altre parole, il valore per un investitore non è universale: cambia da investitore a investitore.

Perché i due valori spesso non coincidono

Un immobile può avere un valore di mercato corretto ma un valore per l’investitore più basso (rischio elevato, reddito instabile).

Oppure: un valore di mercato apparentemente alto ma un valore per l’investitore superiore (forte reddito, WAULT elevato, potenziale di crescita).

La differenza nasce dalla capacità di leggere l’asset non solo per ciò che è oggi, ma per ciò che può diventare.

Il ruolo del reddito nella valutazione per l’investitore

Per un investitore, il valore è strettamente legato alla capacità dell’immobile di generare flussi di cassa. Gli elementi chiave sono:

- qualità del NOI

- sostenibilità del canone

- rischio conduttore

- durata dei contratti

- probabilità di vacancy

Un immobile con reddito stabile e prevedibile può avere un valore per l’investitore superiore al valore di mercato, perché riduce l’incertezza e migliora la pianificazione finanziaria.

Il potenziale di valorizzazione come moltiplicatore di valore

Un altro elemento che incide fortemente sul valore per un investitore è il potenziale di valorizzazione. Esempi tipici:

- rinegoziazione dei contratti

- riduzione della vacancy

- cambio di destinazione d’uso

- frazionamento

- repositioning del tenant mix

- miglioramento dell’efficienza dell’immobile

Il mercato spesso valuta l’immobile per ciò che è oggi.

L’investitore professionale lo valuta per ciò che può diventare.

Il fattore rischio: centrale per l’investitore, marginale per il mercato

Il mercato tende a esprimere prezzi medi.

L’investitore, invece, ragiona in termini di rischio-rendimento.

Il valore per l’investitore tiene conto di:

- concentrazione del rischio

- dipendenza da un singolo conduttore

- rigidità dell’immobile

- liquidità in fase di exit

- sensibilità ai cicli economici

Due immobili con lo stesso prezzo possono avere profili di rischio completamente diversi, e quindi valori molto differenti per un investitore.

Esempio pratico

Un immobile uffici in una zona secondaria può avere un valore di mercato allineato alle comparabili. Tuttavia se è locato a un unico tenant fragile, con contratto in scadenza a breve e con spazi poco flessibili, il suo valore per un investitore sarà inferiore.

Al contrario, un immobile in una posizione meno “iconica” ma con più tenant solidi, contratti lunghi, canoni sostenibili, potenziale di adattamento, può avere un valore per l’investitore superiore al prezzo medio di mercato.

Perché questa differenza è cruciale nelle decisioni di investimento

Confondere valore di mercato e valore per l’investitore porta a:

- acquistare asset sbagliati

- pagare troppo immobili poco sostenibili

- sottovalutare opportunità interessanti

- impostare strategie di vendita inefficaci

Comprendere la differenza consente invece di negoziare meglio, scegliere asset coerenti con i propri obiettivi, costruire portafogli più solidi, pianificare l’exit in modo consapevole

Il ruolo dell’advisory immobiliare

Individuare il valore per un investitore richiede competenze che vanno oltre la semplice intermediazione. Serve:

- analisi finanziaria

- conoscenza del mercato

- lettura del rischio

- visione strategica

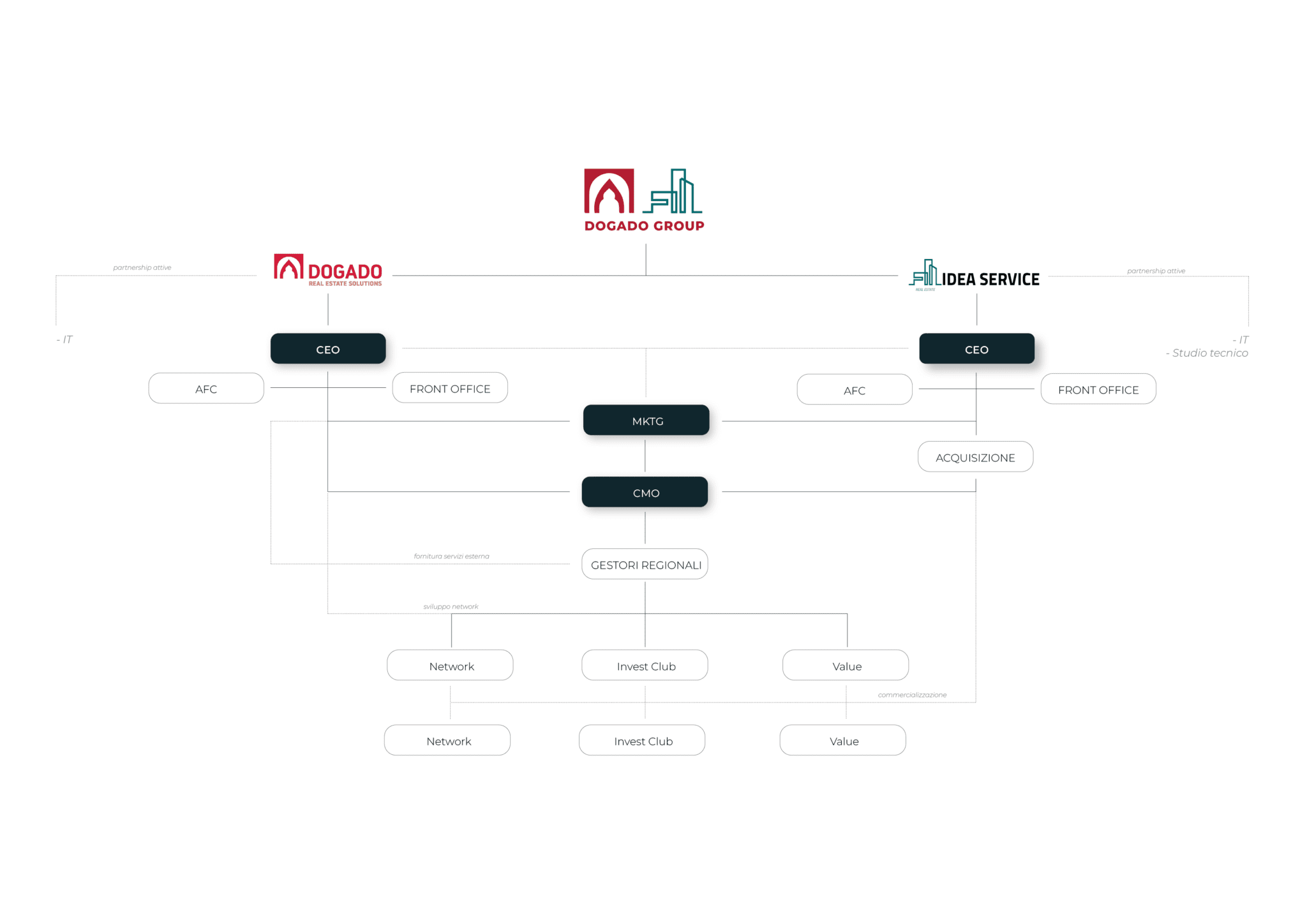

Dogado, grazie e attraverso la sua rete di professionisti opera come advisor immobiliare, affiancando investitori e proprietari nella comprensione profonda del valore reale degli asset, supportando decisioni orientate al lungo periodo.

Conclusione

Il valore di mercato indica quanto un immobile vale oggi per il mercato.

Il valore per un investitore indica quanto vale davvero in funzione di reddito, rischio, strategia e prospettiva futura.

Capire questa differenza è uno dei passaggi più importanti per investire in modo professionale e costruire valore nel tempo.

Vuoi capire qual è il valore reale di un immobile per il tuo profilo di investitore?